一、业绩分野:规模效应与盈利弹性的深层博弈

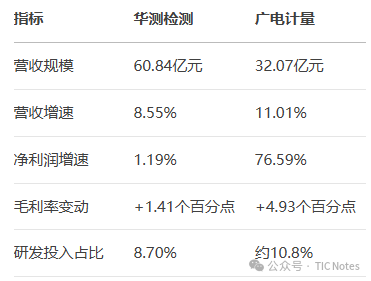

华测检测2024年的财务表现如同一艘平稳行驶的巨轮,60.84亿元的营收(+8.55%)彰显其综合龙头的市场地位,但净利润仅微增1.19% 的数据却暴露了增长质量的隐忧。这种“增收不增利”的背后,是业务板块的深度分化:一方面,生命科学板块受益土壤三普和海洋监测项目实现13.75%增长;另一方面,医药医学板块受政策环境影响下滑14.71%,成为拖累整体盈利的关键因素。更值得关注的是,公司财务费用由负转正,利息收入减少,反映出其并购扩张带来的资金压力正在显现。

反观广电计量,其业绩则展现出技术专精型企业的爆发力。2024年公司净利润同比增长76.59%至3.52亿元,第四季度单季增幅高达145.18%,远超行业平均水平。这种爆发式增长的根基在于业务结构的战略调整:公司收缩低毛利业务,聚焦集成电路测试(+26.28%)、可靠性与环境试验(+17.48%)等高增长领域。更关键的是,通过精细化管理,公司三费占营收比下降1.89个百分点,人均产值年增15%,在建工程转固降低租赁成本,实现毛利率提升4.93个百分点的质的飞跃。

这种分化在2025年上半年进一步延续:华测预告净利润增长6.06%-7.80%,广电则高达19.20%-25.48%。数据背后折射出两种增长逻辑——规模效应带来的抗风险能力与技术壁垒创造的盈利溢价,正在同一市场环境下接受检验。

二、战略路径:平台化扩张与专业化深耕的本质差异

华测检测的战略图谱呈现鲜明的“航母战斗群”特征。2024年公司跨境并购支出超5亿元,完成对希腊NAIAS 100%股权收购强化海事网络,控股香港大华亚太切入PCB检测领域,构建起“现金流业务(汽车检测)+高增长业务(半导体、低空经济)+未来储备(人形机器人)”的三层业务结构。这种布局的本质是打造“检测基础设施”——通过跨领域整合形成一站式服务平台。但扩张代价显著:投资现金流净额下降51.54%,商誉增至12.3亿元,并购整合对短期利润的侵蚀已成为必须面对的课题。

广电计量则选择了截然不同的“精尖特战队”路线。公司聚焦三大技术高地:集成电路测试突破4nm芯片解剖技术,服务国内三分之二功率半导体龙头;卫星互联网领域打造空天一体化测试平台;低空经济构建“1+3+5”科研创新体系。技术突破的背后是专家型管理团队的支撑——8人高管团队含3名博士,陆裕东博士领衔集成电路、于莉莉博士主导数据科学,参与制定340项行业标准。这种深度技术穿透的战略,使公司在车规级芯片认证(EC-Q)等高端领域实现进口替代,构建起独特的护城河。

三、技术破局:AI驱动检测价值链重构的两种范式

面对行业智能化浪潮,两家龙头展现出不同的技术落地方向。华测检测的AI应用聚焦运营效率提升:智能样品管理系统实现检测全流程追溯;GenAI技术优化客服响应速度;低代码开发工具缩短项目交付周期。其深圳实验室通过数字化改造,效率提升30%,但本质上仍是对现有流程的优化,属于渐进式创新。

广电计量则追求技术底层突破。公司联合高校研发高端算力芯片工业缺陷智能检测算法,将识别准确率提升至98.5%;材料与集成电路测试全流程数字化管控系统实现“检测-分析-报告”闭环;特别是在华东区域试点的“无人实验室”,自动化设备占比超40%,大幅降低对人力的依赖。其开发的“实验室视觉辅助系统”不仅替代人工判读,更能发现人眼难以识别的微观缺陷,实现了检测范式的质变。

技术应用的差异化本质:华测的AI替代基础人力,广电的AI替代专家眼睛。前者解决成本问题,后者解决能力瓶颈。

四、资本策略:并购艺术与精益管理的极致演绎

两家企业的资本配置策略形成鲜明反差:

华测检测的并购逻辑:

- 2024年跨境并购支出超5亿元,分红融资比仅0.21(上市以来分红4.44亿,融资21.14亿);

- 现金流承压明显:货币资金/流动负债比降至56.97%;

- 通过“接力式并购”快速切入新赛道:如收购香港大华亚太获取PCB检测能力。

广电计量的内生增长:

- 严控资本开支,广州总部基地投用后在建工程清零;

- 经营活动现金流增长32.12%,应收账款周转率提升至4.8次;

- 研发投入占比达10.8%,聚焦技术突破而非规模扩张。

这种差异源于不同的战略哲学:华测将资本视为连接能力的纽带,通过并购快速构建服务网络;广电则将资本作为技术突破的燃料,在关键领域深挖技术护城河。前者面临整合风险,后者考验技术转化效率。

五、未来赌注:低空经济与半导体国产化的战略卡位

2025年两家企业在战略新兴领域的布局显露更大野心:

华测检测采取多线布局策略:

- 低空经济:获中国商飞供应商资质,但尚未形成规模收入;

- 医药医学:尽管短期承压,仍加码医疗器械检测能力建设;

- 新能源汽车:深化车联网、电驱电控测试,市场份额稳步提升。

广电计量则重仓硬科技突破:

- 集成电路:上海等5大实验室覆盖3nm芯片测试,筹划华中华北新基地;

- 低空经济:构建适航咨询能力,参与全球首个载人eVTOL型号认证;

- 卫星互联网:打造空天技术验证平台,切入星载设备检测蓝海。

广电在投资者交流中透露:

“低空经济是公司重点布局领域,正在完善‘初始适航’和‘持续适航’一站式检测能力,并与各区域建立联合实验室”。这种技术先行的策略虽短期规模有限,却可能在产业爆发时形成不可替代的卡位优势。

六、行业启示:检测产业升维的三大核心路径

从双雄的战略分野中,可提炼出行业未来发展的关键趋势:

人才密度取代人力规模:华测研发人员增至2163人,广电博士领衔技术团队,行业顶尖人才占比持续提升。检测行业正从“蓝领工人”向“白领科学家”转型,AI工程师、材料学家、数据科学家成为新核心竞争力。

服务边界向研发上游延伸:广电集成电路检测中40%收入来自芯片设计验证阶段,华测为车企提供车联网解决方案。检测机构正从“质量裁判”蜕变为“研发伙伴”,深度嵌入客户创新链条。这种角色转变带来更高附加值,但也对技术前瞻性提出挑战。

网络效应重构竞争壁垒:华测通过并购构建全球化服务网络,广电则打造垂直领域技术不可替代性。未来赢家需兼具广度与深度——正如广电在5大区域布局集成电路实验室,既专精又广域。智慧检测的市场规模预计2025年突破800亿元,年复合增长率25%,只有同时掌握技术深度与服务宽度的企业才能充分受益。

结语:在产业变革的十字路口

检测行业的竞争本质已悄然改变:华测检测选择“广度优先”——以平台化整合构建抗周期能力,其风险在于并购消化与资金链平衡;广电计量坚持“深度穿透”——用技术壁垒铸造盈利护城河,挑战在于技术迭代速度与人才储备。

当新质生产力成为国家战略,检测机构的价值不再仅是“质量看门人”,更是技术进步的刻度尺和产业升级的加速器。

两条路径将在低空经济、半导体国产化等国家战略领域迎来终极检验。那些能持续将政策红利、技术创新与资本效率精准匹配的企业,将在产业变革的大潮中定义检测行业的未来——毕竟,检测服务的终极价值不在于出具多少份报告,而在于参与定义了多少个未来。

免责声明:本站转载自媒体的资讯,版权归原作者所有,如有侵权,请联系我们删除。我们对文中观点持中立态度,仅供参考、交流。若转载或下载使用,必须保留本网注明的"稿件来源"。